Aplikacje | 3 grudnia 2019

Ulga IP Box – co to jest i jak z niej korzystać?

Czym jest IP Box? Mówiąc najprościej, jest to ulga podatkowa mająca na celu wspieranie krajowego rozwoju. W tym przypadku nie ma nic wspólnego z pierwszym skojarzeniem dla skrótu IP w świecie informatycznym, którym bez wątpienia będzie adres nadawany elementom obecnym w sieci, czyli tzw. adres IP. Nazwa IP użyta dla określenia ulgi podatkowej pochodzi od skrótu, którego rozwinięcie to Intellectual Property oznaczającego własność intelektualną.

Jeśli jesteś zainteresowany pomocą księgową i bezpłatną wyceną skontaktuj się z Biurem Rachunkowym Investo.

Na czym polega IP Box?

Ulga ta polega na tym, że dochód z innowacyjnych wynalazków czy programów komputerowych można opodatkować stawką 5% zamiast dotychczasowych 18/32% dla osób fizycznych czy też 9/19% dla osób prawnych. Ulga obowiązuje od 1 stycznia 2019 r., jednak sporą popularność zdobyła dopiero po ukazaniu się bardzo optymistycznych objaśnień Ministra Finansów, wedle których ulgę może stosować większość programistów.

Warunki zastosowania ulgi IP Box

Jak każda ulga podatkowa również IP Box posiada określone kryteria, które należy spełnić, by podlegać pod preferencyjny podatek. Na szczęście forma działalności nie ma w tym przypadku znaczenia. Z IP Box skorzystać może zarówno jednoosobowa działalność gospodarcza, jak i dowolna spółka lub inna forma prawna.

Typ działalności

Przede wszystkim działalność musi być badawczo-rozwojowa. Co to oznacza w praktyce? W ustawie o PIT art. 5a pkt 38 oraz w ustawie o CIT art. 4a pkt 26 działalność taka jest definiowana jako „działalność twórcza obejmującą badania naukowe lub prace rozwojowe, podejmowana w sposób systematyczny w celu zwiększenia zasobów wiedzy oraz wykorzystania zasobów wiedzy do tworzenia nowych zastosowań”.

Dużo światła na ten aspekt rzuciły objaśniania Ministra Finansów oraz pierwsze indywidualne interpretacje konkretnych przypadków sporządzone przez Krajową Informację Skarbową. Otóż tak naprawdę wystarczy poszerzać wiedzę, dzięki której będziemy mogli tworzyć nowe rozwiązania w ramach naszej działalności. Przykładowo wystarczy dodać nową funkcjonalność w swoim programie, aby była to działalność badawczo-rozwojowa. W przypadku programisty będzie to więc działalność prowadząca do wytworzenia, ulepszenia lub rozwinięcia oprogramowania, a nie ma wątpliwości, że prawie wszyscy programiści to właśnie robią.

Prawo do własności intelektualnej

Kolejnym wymogiem jest obecność kwalifikowanego prawa do własności intelektualnej (IP) powstałego w wyniku naszej działalności. W przypadku programistów będzie to przede wszystkim autorskie prawo do oprogramowania, ale także patenty, wzory użytkowe i tym podobne. Pełny, zamknięty katalog zawiera art. 30ca ust. 2 ustawy o PIT oraz art. 24d ust. 2 ustawy o CIT:

- patent;

- prawo ochronne na wzór użytkowy;

- prawo z rejestracji wzoru przemysłowego;

- dodatkowe prawo ochronne dla patentu na produkt leczniczy lub produkt ochrony roślin;

- prawo z rejestracji produktu leczniczego i produktu leczniczego weterynaryjnego dopuszczonego do obrotu oraz wyłączne prawo, o którym mowa w ustawie o ochronie prawnej odmian roślin;

- prawo z rejestracji topografii układu scalonego;

- autorskie prawo do programu komputerowego;

- podlegające ochronie prawnej na podstawie przepisów odrębnych ustaw lub ratyfikowanych umów międzynarodowych, których stroną jest Rzeczpospolita Polska, oraz innych umów międzynarodowych, których stroną jest Unia Europejska, których przedmiot ochrony został wytworzony, rozwinięty lub ulepszony przez podatnika w ramach prowadzonej przez niego działalności badawczo-rozwojowej.

Co ważne, nie musimy być twórcą. Wystarczy fakt zakupienia takiego kwalifikowanego prawa własności intelektualnej, aby spełnić ten warunek.

Ewidencja księgowa

W tym momencie dochodzimy do trzeciego warunku. Jako iż opodatkować stawką 5% będziemy mogli wyłącznie dochody pochodzące z przeniesienia praw autorskich lub udzielenia licencji do własności intelektualnej, to pojawia się wymóg prowadzenia ewidencji księgowej wyodrębniającej właśnie te dochody od innych dochodów. Pozostałe dochody z naszej działalności będą opodatkowane na dotychczasowych zasadach.

Jak sprawdzić czy kwalifikujemy się do IP Box?

Jeżeli zachodzą przesłanki, o których mowa powyżej to rozsądnym rozwiązaniem będzie wystąpienie o indywidualną interpretację do Krajowej Informacji Skarbowej. Interpretacja będzie dokumentem, który w sposób klarowny i niepodważalny odpowie, czy możemy w naszym przypadku skorzystać z IP Box. Zachęca do tego samo Ministerstwo Finansów, jako iż każdy przypadek jest inny i wymaga osobnego zbadania.

Wskaźnik nexus

Należy jeszcze pamiętać, iż jeśli część IP zakupiliśmy, wprowadziliśmy w nim zmiany, po czym sprzedaliśmy z zyskiem, to nie będziemy mogli od całego tego zysku odprowadzić podatku w niższej wysokości 5%. Przykładową sytuacją może być zakup części kodu do naszego programu. Wskaźnik nexus to wskaźnik, który sprawdza, z jakiej części dochodu możemy zapłacić preferencyjny podatek, a więc jaką „część prawa autorskiego” stworzyliśmy sami, a jaką część kupiliśmy. Jeśli mamy do czynienia z programistą, który stworzył kod od początku – ulga będzie obowiązywała od całości związanego z nim dochodu.

dochód z IP x wskaźnik nexus = dochód z IP podlegający opodatkowaniu preferencyjną stawką 5%

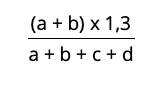

Wzór na obliczenie wskaźnika nexus:

Przy czym:

a = koszty prowadzenia działalności badawczo-rozwojowej związanej z prawem do własności intelektualnej

b = koszty nabycia wyników prac badawczo-rozwojowych związanych z prawem do własności intelektualnej od podmiotu niepowiązanego

c = koszty nabycia wyników prac badawczo-rozwojowych związanych z prawem do własności intelektualnej od podmiotu powiązanego

d = koszty nabycia prawa do własności intelektualnej

Kiedy powinniśmy skorzystać z IP Box?

Należy pamiętać, że nie stosujemy ulgi IP Box podczas płacenia miesięcznych zaliczek na poczet podatku dochodowego. Ulga ta może być zastosowana dopiero w momencie rozliczenia rocznego, do którego dołączymy wspomnianą wcześniej ewidencję księgową. Powstanie wtedy spora różnica pomiędzy podatkiem już odprowadzonym a należnym – którą otrzymamy od fiskusa jako zwrot podatku. Może to zwrócić uwagę organu podatkowego i w efekcie poskutkować kontrolą skarbową, więc warto mieć indywidualną interpretację potwierdzającą, że mamy prawo do korzystania z ulgi IP Box.

Podsumowanie

Jeżeli według ustawowych wymogów przysługuje ulga IP Box, to rekomendowanym jest mimo to złożyć dodatkowo wniosek o wydanie indywidualnej interpretacji podatkowej. Rozwiązanie takie pozwoli uniknąć pojawienia się jakichkolwiek wątpliwości ze strony fiskusa i będzie gwarantem prawa do zastosowania ulgi obecnie i w kolejnych latach.

Jeśli jesteś zainteresowany pomocą prawną i bezpłatną wyceną skontaktuj się z nami. Radca prawny Kraków.

Polecane artykuły

Aplikacje

Jak chronić swój pomysł?

W Polsce coraz bardziej popularne są Startupy (tj. przedsiębiorstwa lub organizacje stworzone w celu poszukiwania modelu biznesowego, który gwarantowałby jej rozwój – źródło: Wikipedia), w szczególności związane z nowymi technologiami, w tym z Internetem. Przedsiębiorcy mają ciekawy pomysł na działalność gospodarczą, jednak aby mógł on ujrzeć światło dzienne nierzadko potrzebne są odpowiednie nakłady finansowe. Wobec […]

Zadaj pytanie

Zadaj pytanie